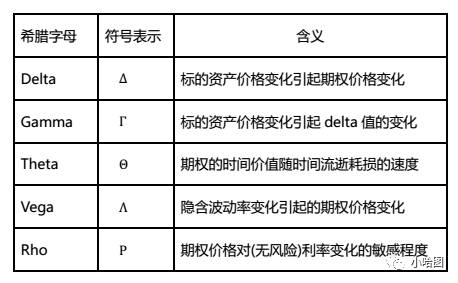

一、初识希腊字母

对于一般的定价模型来讲,期权的价格是由以下因素决定:标的资产当前价格、波动率、无风险利率、期权到期时间以及行权价等。在这些变量中,除了行权价是常量外,其他任一因素的变化都会造成相应期权价值的不断变化,也给期权带来了投资风险。希腊字母作为度量期权风险的金融指标,常常被专业投资者所关注。本文主要介绍以下几个需要主要关注的希腊字母:

二、各个指标的含义及用途

Delta值

(一)含义

Delta值又称对冲值,是衡量标的资产价格变动时期权价格的变化幅度 ,即Delta=期权价格变化/标的资产现货价格变化。标的资产价格、行权价格、利率、波动率和距离到期日的天数等变量均对Delta值有影响。

(二)性质

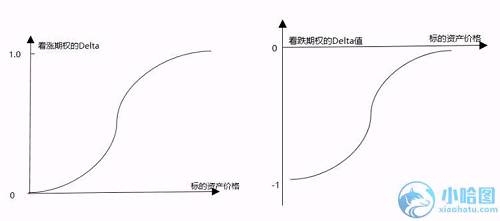

1、看涨期权的Delta值为正数(0~1),看跌期权的Delta值为负数(-1~0),因为股价上升等价看涨期权的Delta值会接近0.5,而等价看跌期权的则接近-0.5。如下图所示:

看涨期权和看跌期权的Delta与股票价格关系

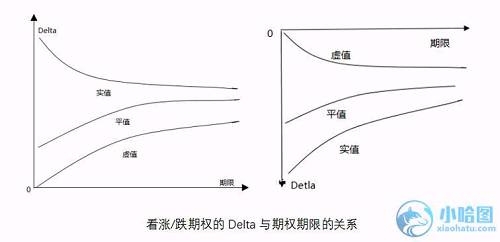

2、在其他条件条件不变时,看涨/跌期权的Delta值均随着标的资产价格的上升(下降)而增大(减少);

3.、随着到期日的减少,实值看涨(看跌)期权Delta收敛到1(-1);平值看涨(看跌)期权Delta收敛到0.5(-0.5);虚值看涨/跌期权Delta收敛到0;

(三) 应用

Delta均值常用于中性套期保值,如果投资者想要对冲掉期权头寸风险,Delta值就是套期保值比率。若头寸的Delta值持续为0,就建立了一个中性套期策略。简单来讲,以做空看涨期权为例假设一份长期看涨期权的delta是0.8,则卖掉一份看涨期权需要买入delta(0.8)份股票来做对冲,达到套期保值的效果。

Gamma 值

(一)含义

Gamma值反映期权价格对delta值的影响程度,即delta变化量与期货价格变化量之比。另外的,现在的Delta值将约等于之前的Delta值加上或减去Gamma 值。

(二)性质

1、对于权利仓(买入开仓获得的头寸)无论看涨期权或是看跌期权的gamma值均为正值。对于义务仓(卖出开仓获得的头寸)无论看涨期权或是看跌期权的gamma值均为负值;

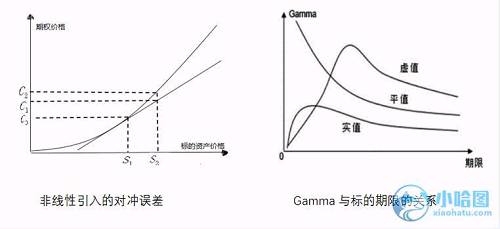

2、平值期权的Gamma值随着到期日临近急速增加,深度实值或虚值期权随到期日,趋近于0;

3、随着Gamma值越大,delta值变化越快。进行delta中性套期保值,Gamma绝对值越大的部位,风险程度也越高;相反,Gamma绝对值越小的部位,风险程度越低。当处于价外的期权变成平价时,其Gamma值达到最高。

(三)Gamma风险说明及运用

从上图可以看出,当标的价格从S1增加到S2,,期权价格发生的变化是从C0增加到C1。当投资者在做套期保值时,期权价格与股票价格之间的关系(即曲线的曲度)会在操作结果中引起误差。图形的弯度越大,误差就越大。Gamma值也正是切线的导数,也就是切线之上C1到C2的曲线部分。Gamma就是这部分曲度风险的度量。在进行期权交易时,必须了解Gamma的风险,消除这类误差。

当Gamma的绝对值很小时,表明Delta的变化速度很慢,投资者进行Delta中性交易不需要太频繁。但是如果Gamma的绝对值很大时,表明Delta的变化速度很快。此时时间对于期权价格的作用很强,Delta中性交易组合策略需要及时调整,否则存在很大风险。

Theta值

(一) 含义

Theta值定义为在其他条件不变时,投资组合价值变化与时间变化的比率。也称为组合的时间损耗,表示时间每经过一天,期权价值会损失多少。假设其他条件不变时,投资者可以利用Theta值粗略计算继续持有期权的时间成本。

(二)性质

1、一般情况下,随着期限的减少,期权价值会降低。期权的Theta值均小于0;

2、随着到期日临近,平值期权的Theta加速下降,并且平值期权的Theta绝对值在临近到期日大于实值或虚值期权的Theta。图为标的资产价格和Theta值关系:

(三)运用

因此,在震荡行情中,长期持有期权,尤其是Theta数值较高的期权是不划算的。因为即使其他条件不变,投资者也将不断遭受期权时间价值损耗所带来的损失。因此,只有在趋势明朗时,投资者长期持有期权才较为划算

另外的,如果Delta对冲是不完美的,更好的对冲策略应该包含标的资产价格的二阶风险(Gamma)和时间风险(Theta).综上三个风险指标,对于一个无红利的标的资产,其Theta、Delta和Gamma有如下关系:

Vega值

(一) 含义

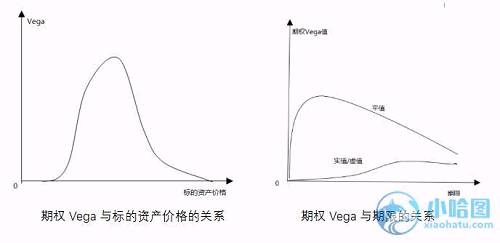

Vega值是期权价格关于标的资产价格波动率的敏感程度。是来衡量期权价格的波动率对期权价值的影响情况。Vega值越大,投资者面对波动率变化的风险越大。

(二)性质

1、一般来说,平值期权的Vega值最高,而实值和虚值期权的Vega值较低。

2、在临近到期日附近,平值期权的Vega值会较快的收敛于0;

3、深度实值或深度虚值的期权Vega值接近于0。

(三)运用

如果投资者的部位Vega值为正数,将会从价格波动率的上涨中获利。相反,如果投资者的部位Vega值为负数,会希望价格波动率下降。另外,投资期权、权证时应从多注意相关资产的走势出发,在对股票或指数有明确预期方向时,应多参考其他因素,如执行价格、到期日、Vega值的高低及发行人素质等因素,再作投资决定。

Rho值

(一)含义

Rho值是期权价格对(无风险)利率变化的敏感程度。标的资产价格越高,距离到期日时间越长,Rho就越大。但在相对较短的时间内,利率变动不频繁且变动幅度不大,所以往往在长期到期期权的交易中讨论。

(二)性质

1、期限越短,期权的Rho的绝对值越小;

2、看涨期权的Rho为正值,看跌期权的Rho为负值;

3、深度实值期权的Rho接近于0,深度虚值期权的Rho随着到期日临近,快速收敛于0。

(三)运用

在实际操作中,发行人在进行对冲期权活动时,不时需要买入相关资产作对冲,有关的做法便涉及利息成本。当利率上升时,发行人持有相关资产的利息成本增加,便会带动看涨期权价值上升;同理,当发行人沽出看跌期权时,须沽出相关资产对冲,加息可令发行人收取的利息增加,因而反映在认沽证上,其价值便会更加便宜。一般而言,深入价内的期权,由于需要最大的投资金额,故对利率转变的敏感度亦最高,故这些期权的Rho值也就相对大;另外,年期愈长的期权,Rho值亦会相对高。

三、对希腊字母的综合看法

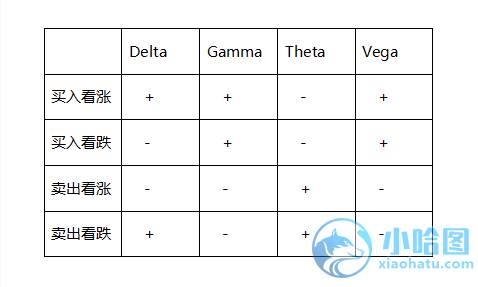

如果买入一个简单合约,我们将会有对标的资产的一个各个字母所代表的的综合预期。之后再根据标的资产的表现来调整策略。

最新评论