豆粕和白糖期权即将上市,商品期权作为新的金融衍生工具,将为商品投资者提供更多的投资和避险功能。我们知道,不同于期货的线性损益特征,期权的损益状况为曲线,买方和卖方权利义务不对等。

此外,期权价格受标的价格S、执行价格X、期限T、无风险利率r、波动率σ等因素的影响,那么如何衡量它们的变化对期权价格的影响呢?一般用希腊字母Greeks——Delta、Gamma、Vega、Theta、Rho来表示这些变化关系。

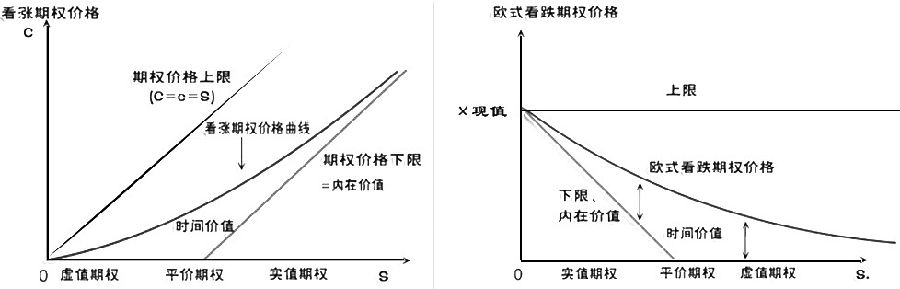

期权价格曲线

我们平常看到的期权折线图是期权到期日的价格,仅包含内在价值,但在实际交易过程中,期权价格绝大多数时间为未到期日价格,表现为曲线形式,包含内在价值和时间价值两部分。

时间价值源于期权多头权利义务不对称这一特性,在期权尚未到期时,标的资产价格的波动为期权持有者带来收益的可能性或隐含价值。因此,期权价格的时间价值有时也称为波动价值。

期权敏感因子简介

Delta值

Delta值是期权价值对标的资产价格的偏导数,即期权价格曲线的斜率,用来衡量标的价格变动带来的期权价格变动风险。其中,看涨期权的Delta值是正值,介于0—1之间;看跌期权的Delta值是负值,介于-1—0之间;平值期权的Delta值约等于±0.5。需要指出的是,风险指标的正负号是从买入期权的角度来考虑的,在实际交易过程中,需要注意期权指标与部位指标的区别。

Delta值主要有以下特征:一是Delta值可以相加;二是Delta值为零的头寸被称为Delta值中性;三是由于标的资产价格引起Delta值变动,Delta值中性是动态的概念。

例如,假设在期权投资组合内,头寸一的Delta值为0.5,头寸二的Delta值为-0.4,则组合的总Delta值为0.5-0.4=0.1,相当于持有0.1手期货多头头寸。

Gamma值

Gamma值是期权价值对标的资产价格的二阶偏导数,也是期权Delta值对标的资产价格的偏导数,即Delta值曲线的斜率,用来衡量期权价格变动带来的Delta值变动风险。

期权买权的Gamma值为正,期权卖权的Gamma值为负,即买入看涨期权、买入看跌期权的Gamma值为正值,卖出看涨期权、卖出看跌期权的Gamma值为负值。

Gamma值主要有以下特征:一是只有期权有Gamma值;二是证券组合Gamma值为零时,称为处于Gamma值中性状态;三是Gamma值中性是为了消除Delta值中性的误差,同样也是动态的概念。

Vega值

Vega值是期权价值对标的资产波动率的偏导数,度量期权价值对标的资产波动率的敏感性。其中,期权买方的Vega值为正值,期权卖方的Vega值为负值;不同内涵价值的期权合约Vega值也不相同,平值期权的Vega值大于实值期权或者虚值期权。

Theta值

Theta值的大小反映了期权购买者随时间推移所损失的价值,用来衡量期权理论价值随着到期日的临近而下降的速度,是时间变化的风险度量指标。无论是看涨期权还是看跌期权,随着到期日的临近,期权理论价值都会加速下降。

一方面,期权买方的Theta值为负值,即到期期限减少,期权价值相应减少,期权卖方的Theta值为正值;另一方面,不同内涵价值的期权合约Theta值也不相同,平值期权的Theta值大于实值期权或者虚值期权。

Rho值

Rho值是期权价格的变化与利率变化之间的比率,衡量期权理论价值对利率变动的敏感性。

期权敏感因子应用

Delta值对冲

实际操作过程中,在考虑最终行权的情况下,只需要保证期权对应的标的头寸与投资者需要套保的头寸相等即可。如果仅考虑期权、期货等头寸在价格上的对冲,则需要保持Delta值中性。

需要注意的是,期权Delta值非线性。在进行Delta值中性对冲操作的过程中,Delta值会因期权价格的变化而发生改变,导致Delta值中性失效。因而需要在Delta值中性策略中进行动态调整,不断保持投资组合的Delta值为零。

Gamma值对冲

由于保持Gamma值中性只能通过期权头寸的调整获得,实现Gamma值中性的结果往往是Delta值非中性。因而常常还需要运用标的资产或期货头寸进行调整,才能使得证券组合同时实现Delta值中性和Gamma值中性。由于期权Gamma值非线性,同样是动态的概念。

综合分析,期权最大的特点就是非线性,期权价格非线性,期权敏感因子也非线性。因此,在实际操作中,Delta值中性对冲和Gamma值中性对冲都是动态的概念,需要不断调整头寸以保持中性状态。