为满足全球钢铁行业供应链风险管理需求,芝商所不但推出了普氏铁矿石和TSI铁矿石掉期期货,还相应推出了期权交易。

相对于期货,期权交易管理风险成本较为确定。在风险管理实务中,企业一般只需支付固定期权费用就可复制期货套期保值策略,而且避免了未来现金流额外支付风险。另外,企业可进行期权组合保值策略,进一步降低现金成本支出。但相对期货市场,期权市场流动性相对较差,企业可能面临较高交易成本。

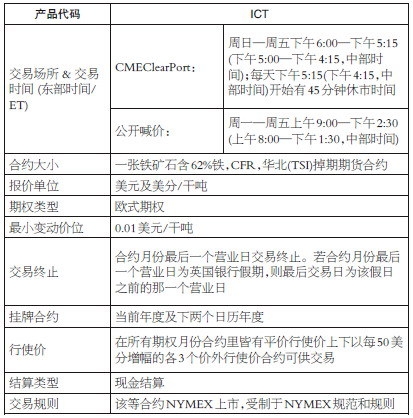

与普氏铁矿石期权一样,TSI铁矿石期权也是欧式均价期权,合约基础是TSI铁矿石掉期期货。在交易方式上,也是以场内电子盘交易模式为主,客户在通过经纪商完成交易后,通过CME ClearPort进行清算。

与普氏铁矿石期权相比,除了交易规模有差异外,两者的最大差别是合约交易的铁矿石指数数据来源。

与铁矿石普氏指数相比,TSI指数样本数据以实物贸易为基础,普氏指数的核心理念则是寻找可成交的市场价位。普氏指数每天都在寻找最高的买方询价和最低的卖方报价来评估当天的指数价格,本质上为市场评估价,因此在某些特殊环境下,指数可能存在失真风险。而TSI指数基于实际成交数据,并且指数编制过程中对数据供应商所提交的每天成交价格经过缜密分析和筛选,并且以成交量为计算权重,以消除数据提供商对指数的操纵。另外,采用统计回滚技术以克服样本数不足的缺陷。

TSI铁矿石指数数据基于中国北方天津港,而普氏指数基于青岛港。从中国铁矿石进口看,超过50%的进口铁矿石是通过环渤海地区海关报关,其中青岛、日照、曹妃甸为中国铁矿石进口量排名前三位的北方港口。天津港虽然年进口铁矿石量已超千万吨,但国内排名相对靠后,因此其实物贸易样本数据权威性相对欠缺。

从近年来中国国内市场实际运作情况看,普氏铁矿石指数已成为多数国内钢厂与国际铁矿石供应商现货结算的主要参考指数,而TSI指数市场地位相对边缘,这对活跃TSI期权交易较为不利。

TSI铁矿石期货期权合约表

责任编辑:翁建平