01

从“铜博士”到“妖镍”

在离上海陆家嘴金融中心不远的地方,靠近世纪大道与松林路有一座大楼,楼前伫立着一个铜牛,这里是上海期货交易所大厦。国内有色金属期货交易品种就是在这里诞生,不断成长,逐步壮大。

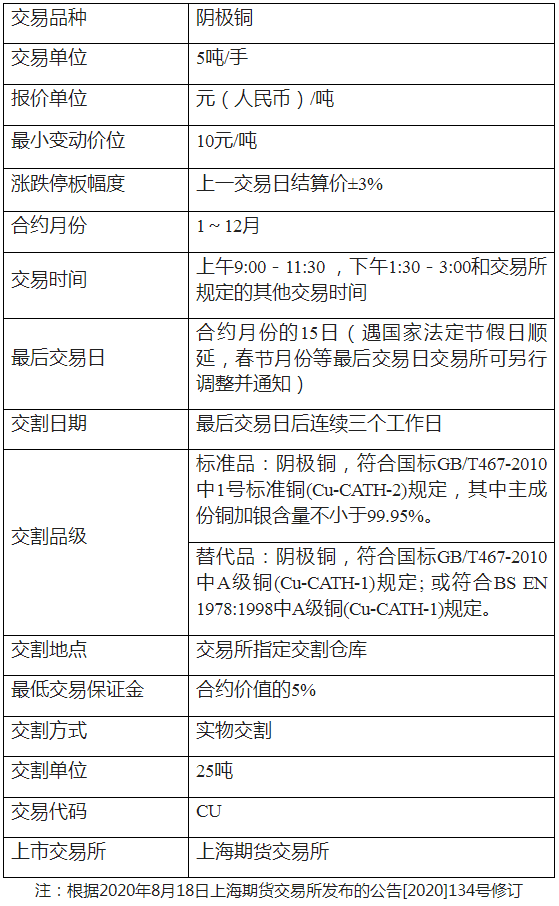

老一辈期货人印象最深刻的“铜博士”期货于1991年设计运行,这是国内历经风雨却仍然保持相当规模的唯一品种。“铜博士”这个称呼源于铜价对于宏观经济的敏感性。由于铜的广泛用途,需求覆盖多个领域,当宏观经济整体向好时,旺盛的需求将带动铜价上涨,而宏观经济政策及预期也通过各种消息渠道影响铜价,任何风吹草动似乎都可以快速地从铜价上反映出来。铜期货运行时间长,参与者也多种多样,有实体套保企业、现货贸易企业、投机者以及各种套利者。铜期货规模逐渐增加,市场更加均衡,铜期货金融属性强,在上海期货交易所的表现也更有“大将”之风(见下表)。

表 上海期货交易所阴极铜的标准合约

资料来源:上海期货交易所

市场在不断变化,风险常伴左右,2006年锌价格出现了大幅波动,锌期货从成交量到市场参与程度在国际上都是影响最大的,已经吸引了包括投机、套利、套保客户的参与,其中对冲基金也积极在锌期货上布局,而爆出大幅亏损的“不凋花”和“红风筝”基金都曾参与交易,锌屡屡成为市场的领头品种。根据LME情况看,锌的市场活跃程度仅次于铜和铝期货。在市场需求看涨的同时,企业对如何抵御国际市场快速波动的风险意识亦不断增强,关于锌期货重返市场的呼声不断。2007年3月锌期货再次回归大家庭。

2011年铅期货合约再次上市,经过调整的合约更符合市场需求。至此,有色金属期货大家族已逐步在上海期货交易所安家落户。

最后回归的是有色金属镍与锡期货,这两种金属的单价很高,作为最后回归的品种,在2015年5月回归伊始就受到了各方的关注,特别是镍期货。如果说铜期货是一位对宏观经济敏感的博士的话,那么金属镍期货,更像一个出生不久调皮捣蛋的孩子。相较于其他有色金属品种,镍期货的上游相对较为集中,更容易受到各种消息导致的情绪影响。比如说近些年原料红土镍矿经常受到主产国印度尼西亚政策的影响,波动性较大,期货投资人口中的妖“镍”正是源于此。由于价格流动性好,越来越多的交易者参与其中,根据统计,2018年,上海期货交易所的镍在金属类全球交易排名中已排至第三位,成交量达到1.15亿手。

02

资金阻击战——“住友铜事件”

伴随着有色金属期货的诞生与发展,越来越多的人参与其中。关于有色金属期货有很多故事,最惊心动魄的可能是“住友铜事件”。事件背后纠缠着各种传说,有举足轻重的实体企业家,还有资金雄厚的大型基金,这场资金阻击战也让世人关注到金属铜及其金融衍生品。

住友商社是日本最大的四大财阀之一,是日本集金融、贸易、冶金、机械、石油、化工、食品和纺织为一体的超大型集团,通过控股或参股等形式拥有全球包括智利、菲律宾等国众多铜矿山和冶炼厂部分或全部股份。住友公司很早就参与伦敦金属交易所(LME)的金属交易。1987年初,当伦敦金属交易所铜期货价格在1300美元徘徊时,住友公司的操盘手滨中泰男在期货市场逐步建立了大量的铜远期合约。到1988年中,伦敦铜价暴涨至2500美元。滨中泰男从期货市场套取了巨额利润。从20世纪80年代中期到1996年“住友铜事件”之前近十年的时间里,滨中泰男在伦敦铜期货市场“叱咤风云,呼风唤雨”,屡屡得手。由于其经常控制着伦敦铜市场5%以上的成交量和未平仓合约,因此获得“百分之五先生”称号。应该说,住友本身就是在LME非常活跃的大鳄。

20世纪90年代前期,住友商社是当时伦敦和纽约市场的大多头,据当时业界人士估计,1994—1996年,滨中泰男控制的铜期货头寸达100万—200万吨。与此同时,伦敦3月期货铜价从1993年底的1650美元/吨左右一直飙升至1995年初的3075美元/吨高位。1994年至1996年初,滨中泰男人为地控制现货,长期大量控制LME的铜仓单,最高时占交易所的90%之多,使得伦敦铜期货市场长期处于期货价格低于现货价格的状态,远期价格大大低于近期价格,以此遏制市场的远期抛盘,人为抬高价格。

滨中泰男长期人为抬高价格,终于被欧洲和美国大型基金锁定,其中有量子基金、罗宾逊老虎基金、加拿大金属贸易商Herbert Black、美国基金Dean Witter以及欧洲一些大型金属贸易商。他们针对住友的多头大量抛空,从3000美元/吨以上一路抛压,伦敦铜价从3075美元/吨高点跌至1995年5月2720美元/吨左右。但顽强的滨中泰男并没有轻易就范,当年7月和8月又把铜价拉升至3000美元以上。1995年末,美国商品期货交易委员会开始对住友商社在美国国债和铜期货市场的异常交易情况开始调查,在美国的通报与压力下,伦敦金属交易所也开始了调查。此后,伦敦铜价下跌至2420美元左右。但滨中泰男并没有放弃战斗,经过顽强的抵抗,铜价在1996年的5月又拉升至2720美元以上。多次较量后,索罗斯等基金也感觉到筋疲力尽,几乎都想放弃了。然而,就在此时,5月美国商品期货交易委员会和伦敦金属交易所宣布准备对住友采取限制措施,有关滨中泰男将被迫辞职的谣言也四处流传。基金终于捞到了最后一根“救命稻草”。在新一轮的强大攻势下,伦敦铜价从5月的2720美元/吨高位一路狂泄至6月的1700美元/吨左右,短短一个多月,跌幅超过1000多美元。住友商社以彻底失败而告终。据估计,住友的损失高达40亿美元。

惊心动魄的“住友铜事件”在让人感受到资金博弈的残酷的同时,也不禁让人思考:有色金属期货的价格竟然可以如此跌宕起伏,风云变幻的市场,谁才是真正的主宰?