正如一位长者的谆谆教导:人的一生固然要靠自我奋斗,但是也要考虑到历史的行程。而在历史的行程中,充满着无数的风险,不管是个人、企业、乃至国家,只有做好充足的准备,才能保护自己,熬到胜利的曙光。

话虽这么说,但无休无止追逐利益,是每一个人的本性,无关行业、出身、种族。正如那句广为流传的格言所说:“如果有10%的利润,它就保证到处被使用;有20%的利润,它就活跃起来; 有50%的利润,它就铤而走险;为了100%的利润,它就敢践踏一切人间法律;有300%的利润,它就敢犯任何罪行,甚至绞首的危险。”如果高于300%呢?恐怕人性会变成魔鬼了。

其实,人性一旦疯狂起来,比魔鬼还可怕。有利可图的时候,风险意识常常被抛到爪哇国去,仿佛那是来自天边的,遥不可及的童话。然而命运所赠送的所有礼物,都早已在暗中标好了价格;一旦遇到巨大的变数,“拉清单”只是分分钟的事情。真正应了那句歌词“吃了我的给我吐出来,拿了我的给我还回来”,各行各业,概莫能外。

1

钢贸商的陨落

以大宗商品中的典型——钢铁为例,这一行具有很强的周期性,可谓是“三年不开张,开张吃三年”的样本。而在钢铁的上下游产业链中,就有这样一个群体,在短短的10年不到时间里,从风光无限,沦落到人人喊打,并且至今仍未翻身。

一个行业,为何会如此“冰火两重天”呢?说到底,还是与风险控制脱不了干系。

在行情好的时候,无论是钢厂还是钢贸商,赚钱的速度快得堪比印钞机;但行情一旦进入寒冬,往往会持续好几年,带给行业的,便是漫长而痛苦的等待,对那些在年景好的时候飘飘然,没有做好风险控制的企业,乃至整个细分行业而言,此时等待在前方的,必然是万劫不复的深渊。

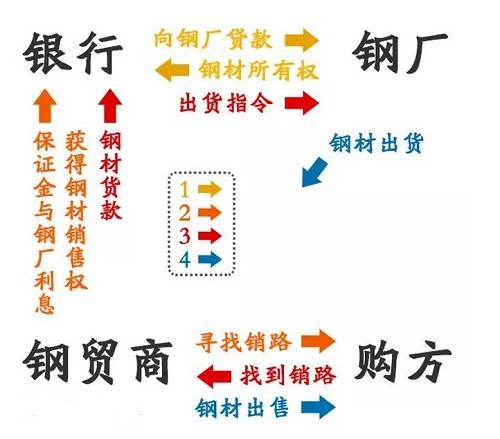

熟悉钢铁贸易的都知道,这一行需要较高的入行门槛,可不是街角开个烟纸店那么简单:像钢铁这样的大宗商品,销量都是百吨、千吨起的,要实现正常的经营流转,不但要打通上下游间的关系,而且至少需要货值的3-4倍资金的支持。既要做好上游钢厂和下游钢铁用户的桥梁纽带,同时又要和银行保持良好的关系,以便拿到合理成本的资金。下面这张图就将这种关系一览无余:

从这张图上可以看出:银行,钢贸商,钢厂签三方协议,银行放钱给钢厂,钢厂产出的钢材所有权始终在银行手上,钢贸商先行支付20%的保证金与钢厂贷款利息,而钢贸商找到销路后,将待售货物的货款转给银行,银行给存储货物的仓库下达相对应吨数的指令,发出货物。

1.野心膨胀

钢贸商的成功并不是偶然,而是来源于其自身独创的两大法宝:“前店后库,入驻钢市”与“联保和担保模式”。其实这两者合一,才是他们的秘诀。然而这种模式,成就了贸易商,却也在风险来临时,像火烧连营一样,令其一损俱损。

由于其经营货物的特殊性,成本高昂,所以这些钢贸商一般将钢材铺面开在由老乡开设的钢市中。铺面后面就是堆货场,铺面楼上用于生活起居,形成了一个内部结合紧密的商业实体。如果一家缺少货物或资金,周围的老乡可以互相“串货”(意思就是没现货了先去老乡货场签单赊货,卖出之后,本金归还,利润自有)。这样很大程度上聚集了资源,降低了资金和现货的门槛,早期的资本原始积累开始完成。

但随着钢铁贸易量上升,上文所述的复杂的流程手续繁杂,效率低下,开始成为了钢贸商的进一步扩张的桎梏。钢贸商开始准备联合起来:绕开银行监管,自己想办法融资,实现产业和金融的一体化。

老乡们很快自发“合作化”:三户五户联合,形成联保体。为此服务的担保公司也大量应运而生。同时,钢贸商还在上海成立了商会,这是一个隐形的超级联保体(入会条件是5000万以上的身家,并在上海拥有房产),连银行也认可其实力和信誉,但也为后面的危机埋下了种子。

最终,银行放松了对实体货物的监管,对钢贸商采取了“重担保,轻质押”的措施,效率大大提高。大量贷款流入钢贸行业,产业发展如同滚雪球般,越来越大。连当时的商会会长都自豪地说“我们在银行那里没有一分钱的坏账”。

会长的自豪是有底气的:钢贸商成立了商会,商会给了银行定心丸,银行又成就了钢贸商,于是便又有更多的同乡加入到钢贸行业,这一切都在互惠互利中“良性循环”着。

2.成也杠杆,败也杠杆

好景不长,2008年全球金融海啸的到来,房地产,出口与投资三驾马车都受到阻碍,此时国家出台四万亿的经济刺激计划,要求银行大规模放贷以促进产业发展。资金需求大而信誉良好的钢贸商成了“香饽饽”,银行为了完成任务,也为了增加业绩,大大简化流程,开足马力向钢贸商放贷,对可能的风险置之不理。

银行的胆子大到什么程度呢?担保的主体钢材市场可以担保的额度可以为注册资本的10倍,这还只是向一家银行贷款,如果数家银行联合授信,最终可以使杠杆放大到100倍左右。想象一下资产价值只有5万的人,如果一夜之间突然获得了500万,第一件事会做什么?

有了钱的钢贸商,不再满足于老老实实从事贸易挣辛苦钱,而是动起了金融的脑筋。他们将贷来的钱用于炒股、炒房、买理财产品,甚至有一些人拿这些钱去买豪车、包总统套房、日日醉生梦死……

好景不长,2010年国家出台房地产调控政策,2011年因前期大量投资而产能野蛮扩张的钢材价格继续下滑,股市也进入了长达数年的熊市,此前春风得意,手握大笔现金的钢贸商,此时欲哭无泪:运营资金链断裂并陷入巨亏。

为了维护资金链安全,有人用信用卡还账,有的企业开始虚假做账,“动用非正常手段”使同一批钢材反复质押多家银行,拆东墙补西墙。至此钢贸的信贷危机全面爆发。

多米诺效应的口子一开,再关上是不可能的事,“一方有难,八方支援”的互保模式开始变成“火烧连营,一损俱损”的毒药。上万张信用卡严重透支,同时贷款无法收回形成银行的大量坏账。商会会长夸下的海口,此刻变成了绝佳的讽刺。

银行“晴天借伞,雨天收伞”的本质也原形毕露:银行开始上演“变脸”大戏,将钢贸公司列入谨慎型企业,对于收回的贷款不再续贷以控制损失,并接连起诉钢贸商以追讨欠款。有的银行甚至推出了逾期贷款减免方案,以求尽快收回资金。

3.究竟谁才是罪魁祸首?

笔者的答案是,谁都是,谁又都不是。灾难已经发生,追究罪魁祸首已经没有意义,唯一有意义的是吸取教训,防止重犯错误。

从钢贸商的角度而言,其独创的互保模式大幅降低了资金使用成本,有效提高了周转效率,但因自身条件所限,也有把控不严,无法有效识别“害群之马”的缺点,再加上行情好的时候预期过高,对行业的周期性认识不足,忽视了潜在的风险,所以才“起高楼、宴宾客、最后楼塌了”。

银行也难辞其咎:只看到了钢贸业务带来的巨大利益,而忽视了风险控制。而当危机来临时又对所有钢贸商“一刀切”,部分资质良好的企业也不予贷款,直接导致整个行业断崖式的落败,到头来银行自己也蒙受了巨大的损失。

还是那句老话:雪崩来时,没有一片雪花是无辜的。但愿,人类能够从一次又一次的惨案中吸取教训。

2

农业巨头路易达孚的套保真经

对大宗商品而言,其不但具有很强的周期性,而且短期内的波动率也可以很强,后者意味着商品价格、汇率变化更加剧烈,而相比之下,国内企业多数处于产业链的低端,利润率常常薄如蝉翼,原材料价格和汇率的些微变化,就可能吞噬企业全部利润,碰到大幅度波动,更是可能血本无归——这不是危言耸听,而是有着许多血淋淋的事实,钢贸商的遭遇只是其中的一个片段。

风控不是临场救火,而是未雨绸缪。钢贸商的惨痛经历,固然与其自身商业模式的缺陷,以及银行为获利不择手段,风险意识薄弱有关,但也与时代的局限性密不可分:在钢贸商的时代,国内的钢材期货市场远没有今天这般完善,使得市场各方缺乏有效的套期保值工具,只能在现货市场的汪洋大海上,做一艘孤单的小船,难以抵挡狂风恶浪的袭击。

和钢材相比,国内农产品的期货市场发展则要成熟得多,也成为检验企业风控能力的绝佳战场:虽然现代农业已经一定程度上摆脱了靠天吃饭的模式,但由于农产品固有的栽培属性,天气的好坏,依然在很大程度上决定了当年的收成,进而左右农产品的价格。再加上农户获取信息的渠道单一,方法落后,往往市场信息传导至农夫处时,已经成为明日黄花,不但自身蒙受损失,也也加剧了行情的大起大落。 因而如何看待期货市场、是否会利用期货市场,成为风险控制能力强弱的一个重要标志。

同样是角逐中国的农产品加工市场,有些国内企业就是“其兴也勃焉,其亡也忽焉”,而有些外企就能做到稳健经营、基业长青。路易达孚就是后者的典型。

经历了近160年的新陈代谢,路易达孚已经成为了年销售额高达200多亿美元的大集团,已在50多个国家设立了分公司。在版图扩张上,路易达孚继承了拿破仑席卷欧洲大陆的霸气,在全球主要的粮食产地和交易集聚地都设立有机构。

在经营范围上,路易达孚的低调作风并不能掩盖其纵横整个农业、食品行业和金融业的野心。路易达孚集团不仅从事谷物、油料、油脂、饲料、大米、棉花、天然及人造纤维等农业项目,而且涉及肉食、食糖、咖啡等各种食品制造。同时,它还把触角伸到了大宗商品国际贸易(电力、天然气、石油及石油产品)和金融业(各类债券和银行业经营)当中。

路易达孚之所以能横扫天下,固然首先得益于其经营策略,也与风险控制脱不了干系:可谓有史以来对风控要求最严格的公司之一,风险管理也是其最核心的竞争力之一。而价格风险管理就离不开期货工具,因此,期货已然成为路易达孚商业模式的组成部分。

1.原则 风控>利润

在期货操作上,路易达孚完全按照“头寸相同、方向相反”的原则严格进行100%套保,不考虑行情趋势的影响,这样做固然可能损失一些利润,但也将风险控制在了最低水平。

以路易达孚油厂采购大豆为例:

采购前,交易员会考虑国内大豆压榨是否盈利,压榨利润=国内销售的豆粕收益+豆油收益-大豆采购价格(升贴水+芝加哥交易市场价格)-其他压榨成本。如果能实现利润,油厂就可以进行采购,反之则不采购。2016年11月16日南美3月船期的贴水是120H(H指3月,单位:美分/蒲式耳),国内豆粕豆油4~5月基差都在80元,计算得出压榨毛利在30元左右,此时就可以锁定现有利润并决定采购了。

现在大豆都是双边周期,如果没有期货市场,像以前传统的操作模式,风险巨大。因此,行业已普遍在采购时锁定利润,风险管理的能力可以说达到国际水平了。

经常有人说,如果看涨,为什么要今天去卖,而不是明天去卖呢?反过来,如果是看跌,那么今天不买,明天去买不是更便宜吗?这样的疑问,恰恰反映了其没有理解套保的精髓,而是用分析趋势替代了套保,用主观代替了客观。

在路易达孚看来,分析趋势和套保是矛盾的,有趋势的话,就掺杂了个人对套保的理解。在路易达孚,套期保值最主要的实现手段就是基差交易,基差交易和趋势是没有关系的。

值得注意的是,虽然实施了100%的套保,但路易达孚认为,套保并不意味着把风险降到零,而是仍要承担风险的,只不过对风险的掌控能力更强了。利用期货市场之后,企业就有把握降低风险。

除了套保之外,客户也是一种风控,因为违约就意味着套保失败。路易达孚对客户要评估盈利、背景、母公司,对客户风险评估贯穿在每个环节中。对每个品种头寸风险每日评估,头寸报表每日全球集中,即每天通过报表管理品种,某个产品超过限度时就要降下来。每个客户都有限额,不超过限额怎么做都行,超限额再审批。对期货公司也要评估,不能只和一家期货公司做生意。

2.路易达孚,国内企业为何学不来?

路易达孚的套保经验固然令人叹为观止,但值得思考的是,中国的企业能做到这样么?

首先,国内的很多企业都对自身判断趋势的能力过于自信,认为自己搞现货搞了几十年,对项目判断总体来说还是比较准的。但路易达孚却认为,长期来看,每年能做到5%的利润就很好了,如果能达到8%就是暴利。但一些企业却看不上,甚至有18%、28%的盈利他们还要想一想。最后一旦看错趋势,最后的结果可能就是亏了18%、28%甚至更多。

其次,国内企业在运用期货时会受到更多局限——特別是民营企业。一方面,对民营企业来说,如果要做套保,就意味着资金方面可能会受到掣肘;另一方面,路易达孚锁定利润的时候,不仅仅是锁住上下游商品价格,甚至连外汇都要锁定,而对于民营企业,在没有足够资源保障的情况下,很难同时兼顾各方。

第三,很多企业不满足于套保的那点利润,想追求更高的回报率,很难抵挡诱惑,像路易达孚一样做到严格100%套保。当追求高回报率的时候,企业所面临的,也只能是承担更大风险。

3

中国企业的觉醒

上面这三点原因,已经成为中国企业进一步做大的重要掣肘。随着中国企业进一步走出去,为了在业务和管理上提升自身的实力,在复杂多变的国际环境中灵活应变,在大宗商品这个古老而又弥久历新的行业中屹立不倒,越来越多的企业由粗放快速的扩张向精耕细作的管理转变,其中企业风险管理,正在成为许多我们耳熟能详的著名公司能够稳定经营,不断做强的重要法宝。

然而风控知易行难:正如路易达孚那样,一套完整有效的风险管理方法论和体系,贯穿于企业的各个部门和流程,如新业务的扩张,业务谈判,执行层面的物流、单证流和资金流的匹配和控制,价格风险控制等等,每个版块和环节无不体现了成功企业的管理智慧和严谨治理体系。

相比之下,许多中国企业由于起步晚,底子薄,依然困于经验和人才缺乏、方法未能体系化、学习与交流的渠道不通畅等、同时难以得到行业巨头和大咖分享的成功经验,因而在风控方面,“学费”交了不少,却依然难以为己所用。