期权的一个主要优势就是它的多面性,有许多交易策略可供投资者使用。因此,在追求自己的目标利润时,知道什么时候及怎么使用期权的投资者有更大的优势,这样才能更有效的管理风险。

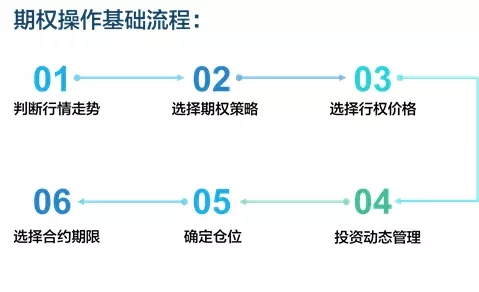

1.判断行情走势:

投资者进行期权交易首先要判断标的市场的行情。判断行情走势主要从宏观经济、行业发展、基本面、技术面和市场情绪等方面分析。根据预测未来价格波动情况和隐含价格波动性得出你的预测结果。通过分析想要得到的结果就是判断行情走势的方向和速度。

行情走势方向:上涨、下跌、盘整。

行情走势的速度:大幅波动、适中、小幅波动

【隐含波动率:是市场参与者对未来波动率的预期值。 隐含波动率较低时,买方获利可能性更大;较高时,卖方获利可能性更大。】

2.选择期权策略

完成行情判断后,投资者就可以结合自己的风险偏好程度采取不同的交易策略。风险偏好主要考虑两个指标。

风险偏好:时间、利润和风险

3.选择行权价

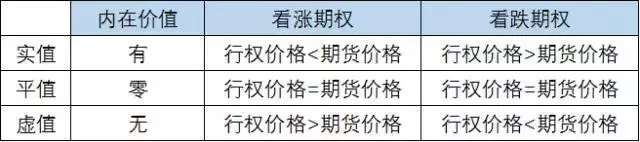

选对期权策略只是成功的开始,行权价的选择同样重要。选择行权价前,投资者应首先了解期权合约的价值。

合约价值状态可分为:实值、平值和虚值。

4.选择合约期限

投资者在选择合约期限时,主要关注两个因素:

期权合约的流动性。通常,近月合约流动性较好

权利金大小。合约期限越长,权利金相对也会越大

5.确定仓位

期权买方的最大损失是有限的,但买入期权仍然有可能损失所有权利金,尤其是当选择买入虚职期权时。因此,应该根据自身的风险承受能力和资金数量慎重选择仓位。

6.投资动态管理

在确定仓位之后,投资者要持续关注价格变动,根据行情走势和自身风险承受能力适时选择加仓、减仓、平仓、行权等操作。