一、离岸人民币外汇衍生品市场概述

自跨境贸易人民币结算试点开展以来,离岸人民币外汇市场迅速扩张,人民币外汇交易量远远超越了境内。据央行《人民币国际化报告》数据显示,2014年,新加坡、香港、伦敦等主要离岸市场人民币外汇交易日均超过2300亿美元,是中国境内人民币外汇市场(含银行间市场和银行代客市场)日均交易量的4倍左右。

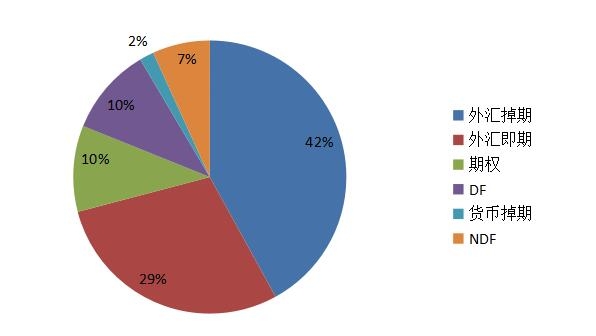

离岸市场已有多种人民币相关的衍生品,主要包括人民币无本金交割远期(NDF),人民币无本金交割期权(NDO),人民币无本金交割掉期(NDFS)、人民币兑外币期货和相应的期货期权等。根据国际清算银行(BIS)对主要外汇交易商的调查统计,2016年,离岸人民币外汇掉期交易量最大,占离岸人民币外汇总交易量的42%,其次是即期,占比29%,可交割远期(DF)和期权并列第三,无本金交割远期(NDF)交易量仅占7%,货币掉期则排末位。除上述交易工具外,随着人民币避险需求的推升,人民币期货热潮愈演愈热。根据新加坡交易所(SGX)和香港交易所(HKEx)最新市场报告显示,新交所美元兑离岸人民币期货2018年1月至8月初总成交额超过 2550 亿美元,其中7月总成交额达到 615 亿美元,接近 2017 年全年总额的三分之一(32%);香港交易所(HKEx)美元兑人民币(香港)期货2018年1月至8月3日总成交量突破100万张(1,005,366张合约),已远超去年全年732,569张成交量,成交名义价值更首度突破1,005亿美元,创历史新高。

图1:2016年离岸人民币外汇交易量(按人民币外汇交易工具分)

数据来源:BIS 南华研究

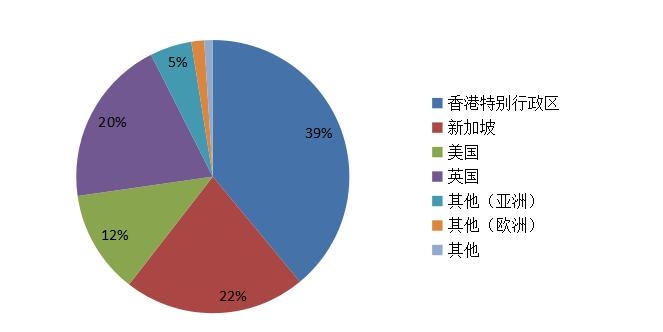

离岸人民币外汇交易主要发生在香港、新加坡、台湾、美国、英国等地。目前,香港和新加坡是最重要的离岸人民币衍生品交易中心。

图2:2016年离岸人民币外汇交易量(按交易地区)

数据来源:BIS 南华研究

注:其他(亚洲):中国台湾、印度、日本、马来西亚、菲律宾及泰国;其他(欧洲):澳大利亚、比利时、芬兰、法国、德国、希腊、爱尔兰、意大利、卢森堡、挪威、葡萄牙、西班牙、瑞典及瑞士

二、离岸人民币外汇衍生品工具介绍

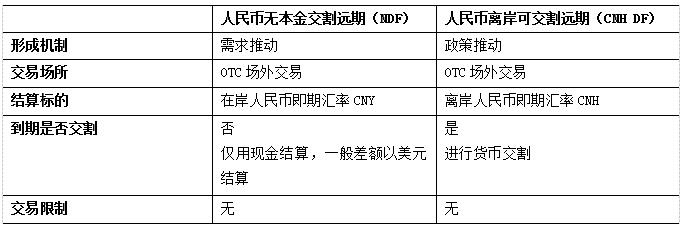

人民币无本金交割远期市场(NDF)

无本金交割远期,是一种外汇远期交易。在交割日交易双方不对本金进行交割,而是根据之前确定的即期汇价和交易时确定远期汇价的差额计算出损益,由亏损方以可兑换货币交付给收益方,主要用于实行外汇管制国家和地区的货币。CNY NDF以人民币汇率中间价作为定盘汇率,将约定远期价格与到期日中间价的差额用美元结算。

人民币NDF 于1996 年在新加坡形成,目前新加坡和香港是人民币NDF交易的主要市场。人民币 NDF主要参与者是海外的银行和投资机构,面向的客户主要为在中国有大量人民币收入的跨国公司,这些跨国公司可通过参与人民币NDF 交易规避人民币汇率风险。2010 年之后,随着离岸可交割人民币远期(CNH DF)的发展,人民币NDF交易量开始下滑,市场逐步被可交割的离岸人民币(CNH)市场所替代。

人民币离岸可交割远期市场(CNH DF)

可交割远期与境内的远期结售汇意思相近,需在交割日交割本金。随着离岸资产市场的发展,2010年10月部分银行开始推出可交割远期,为那些具有真实贸易背景及需要实际结算人民币的企业提供了更为便利的选择。2012年9月17日,香港交易所推出人民币货币期货。至此,CNH 衍生品市场具备了场外交易的非标准化和交易所集中交易的标准化的两类人民币外汇衍生产品。随后,芝加哥商业交易所(CME)也加入了人民币离岸可交割远期市场的队伍,于2013年开始交易可交割离岸人民币期货。

表1:CNY NDF与CNH DF对比

资料来源:南华研究

人民币期货、人民币期权

全球范围内已有多个国家或地区上市了人民币外汇期货和期权。和离岸人民币远期合约类似,境外人民币期货也包括两类:一类是在岸人民币汇率(CNY)为标的的在岸人民币期货,第二类是以离岸人民币汇率(CNH)为标的的离岸人民币期货。

表2:各大交易所上市人民币外汇期货与期权时间表

|

时间 |

交易所 |

产品 |

|

2006年8月 |

芝加哥商业易所(CME) |

人民币/美元、人民币/欧元、人民币/日元期货与期权 |

|

2009年12月 |

NASDAQ-OMX |

美元/人民币外汇期货(已经摘牌) |

|

2010年11月 |

南非约翰内斯堡证券交易所(JSE) |

人民币/兰特期货(后撤牌) |

|

2011年8月 |

巴西商品期货交易所(BM&F Bovespa) |

人民币/雷亚尔外汇期货 |

|

2011年10月 |

芝加哥商业交易所(CME) |

美元/人民币标准与电子微型期货 |

|

2012年9月 |

香港交易所(HKEx) |

美元/离岸人民币外汇期货、 |

|

2013年2月 |

芝加哥商业交易所(CME) |

美元/离岸人民币标准与电子微型期货 |

|

2013年5月 |

南非约翰内斯堡证券交易所(JSE) |

离岸人民币/兰特期货 |

|

2014年10月 |

新加坡交易所(SGX) |

美元/离岸人民币、在岸人民币/美元期货 |

|

2015年3月 |

莫斯科交易所(MOEX) |

人民币/卢布期货 |

|

2015年7月 |

台湾期货交易所(TAIFEX) |

美元/离岸人民币期货标准合约和迷你合约 |

|

2015年8月 |

新加坡交易所(SGX) |

新元兑离岸人民币期货、欧元兑离岸人民币期货 |

|

2015年11月 |

ICE新加坡交易所 |

迷你离岸人民币期货合约、迷你在岸人民币期货合约 |

|

2015年12月 |

迪拜商品与黄金交易所 |

美元/离岸人民币期货 |

|

2016年 |

香港交易所(HKEx) |

欧元/人民币(香港)期货、日元/人民币(香港)期货、澳元/人民币(香港)期货以及人民币(香港)兑美元期货 |

|

2016年6月 |

台湾期货交易所(TAIFEX) |

美元/人民币期权标准合约和迷你合约 |

|

2017年3月 |

香港交易所(HKEx) |

美元兑人民币(香港)期权 |

|

2017年 |

新加坡交易所(SGX) |

美元/离岸人民币期权 |

|

2018年10月 |

新加坡亚太交易所 |

离岸人民币/美元期货 |

资料来源:各交易所网站 南华研究

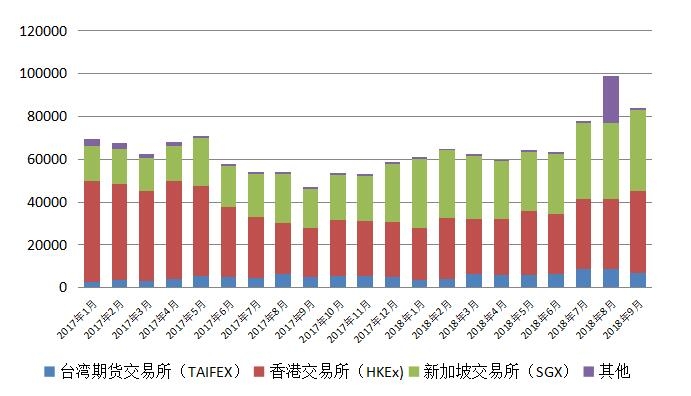

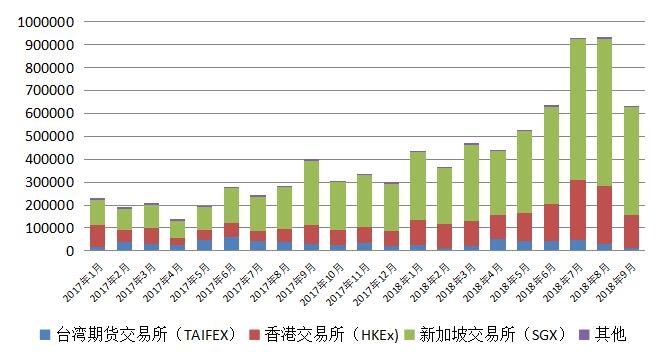

目前为止,共有11家交易所的人民币期货仍在交易,包括最新推出离岸人民币汇率期货合约的新加坡亚太交易所。其中新交所、港交所、台期所三家交易所的人民币期货成交量占全市场份额最多且交易最为活跃。2018年9月,三家交易所的人民币期货成交量占全市场的99.84%,成交金额占全市场的99.73%。尽管最早推出人民币期货产品的是芝加哥交易所,后来推出人民币期货的香港、新加坡和台湾由于与境内经济关系更为紧密、人民币业务量更大,因此其人民币期货交易也更为活跃。

图3:境外各交易所人民币期货月末总持仓量对比

资料来源:《境外人民币外汇衍生品市场月度报告》 南华研究

图4:境外各交易所人民币期货成交量对比

资料来源:《境外人民币外汇衍生品市场月度报告》 南华研究

三、离岸主要人民币期货合约对比

根据上文所述,目前港交所、新交所以及台期所的人民币期货交易最为活跃,因此我们也将这三个交易所影响力最大的美元兑离岸人民币期货合约进行对比,方便投资者选择。

从合约设置上来看,港交所和新交所针对美元与离岸人民币均只推出了一个合约,台期所则设置了两个合约,一个与港交所和新交所合约大小相同,均为10万美元,且以香港财资市场公会公布的美元兑人民币(香港)即期汇率为最后结算价,另一个是迷你合约,合约规模仅为2万美元,盯住的是财团法人台北外汇市场发展基金会公布的台湾离岸人民币定盘汇率。

合约月份设计方面,新交所的合约数量最多,共有21个合约(13个月份合约,之后是8个季度月合约);港交所其次,共10个合约(4个月份合约,6个季度月合约);台期所最少,仅6个(其中2个月份合约,4个季度月合约)。

以2018年11月1日为例:港交所交易的合约有2018年11月、12月,2019年1月、2月、3月、6月、9月、12月以及2020年3月和6月;新交所上市的合约有2018年11月、12月,2019年全部12个月份,2020年3月、6月、9月和12月,2021年3月、6月和9月;台期所交易的合约仅2018年11月、12月,2019年3月、6月、9月和12月。

因此,如果投资者有长期套保需求,可以针对性看看港交所和新交所的产品。

从交易时长来看,港交所最短,翌日凌晨1时即闭市,新交所和台期所则都要交易至翌日凌晨四五点。想要更长的交易时间以及时规避汇率波动风险的投资者可以重点关注后两个交易所。

在结算方式上,港交所是全球首个采取实物交收方式结算离岸人民币期货合约的交易所,而新交所和台期所均采用现金结算。通常来说现金交割的方式更加灵活,但实物交收能保证有现金收讫需求的投资者可以直接拿到想要的货币。

为充分释放风险,多数离岸人民币合约不设定涨跌幅限制,这里只有台期所设定了三挡涨跌幅水平,分别为3%、5%以及7%。只有在满足一定条件后,日涨跌幅限制才会移至下一档。观察CNH日涨跌幅,我们发现除2015年811汇改那天日涨幅超过3%以外,其余时间均在3%,因此台期所的涨跌幅水平设置已经可以达到及时化解风险的要求。

此外,各大交易所均对投资者持仓进行了一定的限制,虽然具体要求上各有不同,但都是从净多头(或者净空头)方向整体衡量。新交所及台期所的投资者可以根据实际情况向交易所申请更高的持仓限额。

表3:主要离岸人民币期货合约对比

|

项目 |

港交所 |

新交所 |

台期所 |

|

|

合约 |

美元兑人民币(香港)期货 |

美元/离岸人民币外汇期货 |

美元兑人民币汇率期货 |

小型美元兑人民币汇率期货 |

|

合约月份 |

即月、下三个历月及之后的六个季月 |

13个月份,然后是8个季度月 |

自交易当月起连续2个月份,另加上3、6、9、12月中4个接续季月合约 |

|

|

合约规模 |

100,000美元 |

100,000 美元 |

100,000美元 |

20,000美元 |

|

报价单位 |

每美元兑人民币(如1美元兑人民币6.2486元) |

每美元兑人民币 |

每1美元兑人民币 |

|

|

最低波动幅度 |

0.0001元人民币(小数点后第4个位) |

人民币(香港)0.0001元 |

人民币0.0001元/美元 |

人民币0.0001元/美元 |

|

每点价值 |

10元人民币(香港) |

10元人民币(香港) |

10元人民币(香港) |

2元人民币(台湾) |

|

交易时间 |

上午8时30分至下午4时30分 (不设午休) 及下午5时15分至翌日凌晨1时正 (到期合约月份在最后交易日收市时间为上午11时) |

T 时段: 预开市:上午 7:10 – 上午 7:23 不可撤单:上午 7:23 – 上午 7:25 开市:上午 7:25 – 下午 5:55 预收市:下午 5:55 – 下午 5:59 不可撤单:下午 5:59 – 下午 6:00

T + 1 时段: 预开市:下午 6:05 – 下午 6:13 不可撤单:下午 6:13 – 下午 6:15 开市:下午 6:15 – 次日凌晨 4:45 预收市:N.A. 不可撤单:N.A. |

本合约的交易日与银行营业日相同 一般交易时段之交易时间为营业日上午8:45~下午4:15;到期月份合约最后交易日之交易时间为上午8:45~上午11:00 盘后交易时段之交易时间为营业日17:15结算,17:25开盘(结算10分钟、盘前2分钟不得删除或修改委托,仅得新增),交易至次日上午5:00;到期月份合约最后交易日无盘后交易时段 |

|

|

价格限制 |

无 |

N.A. |

采用前一个一般交易时段每日结算价±3%、±5%、±7%三阶段涨跌幅限制 |

|

|

最后结算日 |

合约月份的第三个星期三 |

最后结算日同最后交易日 |

最后结算日同最后交易日 |

|

|

最后交易日 |

最后结算日之前两个营业日 |

合约到期月份第三个周三之前的两个营业日 最后交易日结算时间:上午 7:25 – 上午11:00 |

最后交易日为各该合约交割月份第三个星期三 |

|

|

最后结算价 |

由香港财资市场公会在最后交易日上午 11 时 30 分左右公布的美元兑人民币(香港)即期汇率 |

等于香港财资市场公会于香港时间早上11:15公布的即期美元/人民币(香港)固定汇率,所得结果均四舍五入至小数点后四位。 |

香港财资市场公会在最后交易日上午11:30公布的美元兑人民币(香港)即期汇率 |

财团法人台北外汇市场发展基金会在最后交易日上午11:15公布的台湾离岸人民币定盘汇率 |

|

结算方式 |

实物交收 由卖方缴付合约指定的美元金额,而买方则缴付以最后结算价计算的人民币金额 |

现金结算(离岸人民币) |

现金交割,交易人于最后结算日根据最后结算价的差额,以净额进行人民币现金交付或收受 |

|

|

持仓限制 |

美元兑人民币(香港)期货、人民币(香港)兑美元期货和美元兑人民币(香港)期权合约加总,以所有合约月份持仓合计对冲值8,000(长仓或短仓)为限,并且在任何情况下: – 直至到期日(包括该日)的五个香港营业日内,现月美元兑人民币(香港)期货及现月美元兑人民币(香港)期权持仓对冲值不可超过2,000(长仓或短仓);及 – 所有合约月份的人民币(香港)兑美元期货合约净额之仓位不可超过16,000张(长仓或短仓) |

投资者在所有合约月份拥有或控制的净多头或净空头,合计不应超过 10,000 份合约。 注:清算会员可以代表其客户向交易所申请更高的持仓限额。审批依据该会员及其客户的财务状况逐例进行。 |

交易人于任何时间持有本合约同一方的未了结头寸总和,不得逾台期所公告的限制标准 法人机构基于避险需求得向本公司申请放宽头寸限制 综合帐户,除免主动揭露个别交易人者适用法人仓位限制外,持有部位不受台期所公告的部位限制。 |

资料来源:南华研究