相较于股票、期货投资,期权因其合约本身存在价值而具有独特的交易魅力。交易所制定的标准化合约规定了持有者的权利或义务,买卖双方在市场中就这份合约赋予的权利价格公开博弈。目前,我国场内正式上市交易的期权品种有50ETF(上证所)、豆粕(大商所)以及白糖(郑商所)期权。因标的资产不同,在不同类型的交易所挂牌,虽同为期权工具,但在合约设计、规则制度以及实际运作中会存在一些差异,本文选取部分进行解读,投资者在交易中要注意区分。

1、期权类别

期权分现货期权和期货期权:现货期权的标的物为现货资产,行权后买卖双方一般要进行实物资产的交割;期货期权的标的物是期货合约,期权执行后,买卖双方的期权头寸将转换为相应的期货头寸。50ETF 期权属于现货期权,标的是在上交所交易的跟踪上证 50 指数的交易型开放式指数基金,一旦提出行权申请,买卖双方要相应的准备资金或现券。豆粕/白糖期权属于期货期权,行权后买卖双方会按照行权价相应的开多、空仓。

2、行权时间

50ETF 期权属于欧式期权,有固定行权日,投资者仅能在当天选择行权,且行权日与最后交易日为同一天。如果投资者没有在行权日处理期权头寸,也没有签署协议行权,过期期权合约价值归零,头寸作废。豆粕和白糖期权均为美式期权,在到期日及之前均可以选择行权,可降低集中到期行权对标的期货市场运行的影响。分为到期日行权和提前行权,在具体行权操作中有所不同。到期日可提交放弃行权申请,避免交易所自动行权处理。

3、申请开户时所需仿真交易经历

期权毕竟是较为复杂的金融衍生品工具,投资者申请开通期权交易权限前,均需要满足资金、知识测试、交易经历等各项要求。在仿真交易经历部分,投资者申请开立可交易 50ETF 的股票期权账户时,无论是个人还是一般机构,均需具有上交所认可的期权分级模拟交易经历,从一级持有标的时进行备兑开仓或保险策略,到二级买入期权权限,再到三级卖出权限,会更注重于区分投资者风险承受级别。商品期权仿真交易对一定交易天数、笔数均有要求,并强调了仿真行权经历,因为提前行权与到期日行权操作有所不同,需投资者熟练掌握。

4、开立账户

在 50ETF 期权交易中会涉及到标的,例如备兑建仓,行权履约实物交割等,所以投资者在经纪商开通期权账户的同时,还要开通相应的证券账户。以投资者选择在我司从事 50ETF 期权交易为例,期货公司本不具备开展证券经纪业务的资格,但为便于期权业务的开展,期货公司在满足一定条件后申请成为上交所的交易参与人,可以为投资者开通证券帐户。需注意,投资者在我司开立的证券账户仅能用于交易标的 50ETF。豆粕和白糖期权均属于商品期权,交易实行权限管理,期权与期货共用一个交易编码。也就是说,投资者需在期货公司有相应交易所的期货账户,在满足适当性条件后开通期权交易权限即可进行正式交易。可以这样理解,豆粕/白糖期权就相当于交易所新增了可交易品种,期货账户可同时交易期权和标的期货,因此并没有新开商品期权账户这一说法。

5、期权与标的的备兑组合以及期权合约间的组合

投资者持有标的资产时,可用期权保护标的头寸或增强收益。交易 50ETF 期权备兑时,需要投资者在与期权账户对应的证券账户端买入一定数量的标的,自行锁定之后下备兑期权单。白糖期权交易中,由于共用同一交易编码,每日结算时,交易所会将投资者持有的符合条件的期权和期货持仓自动配对(备兑看涨期权→卖看涨+多期货;备兑看跌期权→卖看跌+空期货)。备兑持仓可节省保证金占用,且可以对单边头寸直接平仓,自动解锁,因此投资者不必担心默认形成的备兑持仓对交易带来的不便。

期权以组合策略多样化著称,在交易白糖期权时,可以在盘中下组合指令,买/卖跨式套利、买/卖宽跨式套利。卖出跨式、宽跨式组合还可享受保证金优惠,仅收大边保证金和另一部位权利金。交易所还在设计豆粕期权的组合指令以及保证金优惠等,50ETF 期权的组合保证金目前也仅是在仿真环境中试运行,还没有正式推出。

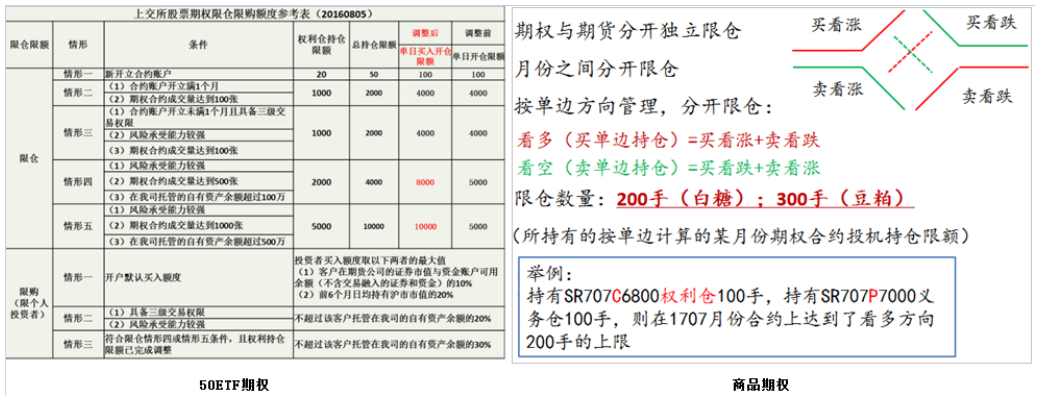

6、限仓限购

50ETF期权持仓限额以及针对个人投资者的买入额度均随着交易量和资金情况逐级递增,而商品期权在上市初期对所有投资者(除套保、套利、做市商资格)制定了统一标准,且与标的期货分开独立限仓,不同月份期权合约对应标的期货不同,月份之间也分开限仓,按单边方向看多与看空也独立限仓。

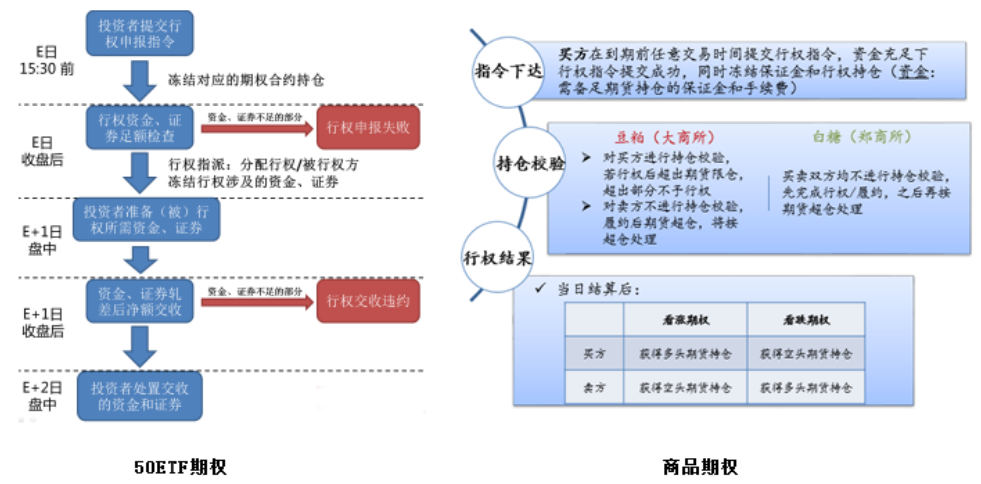

7、行权流程与行权准备

期权买方在提交行权申请时均需备足资金等条件,否则行权申报失败,而卖方在行权日不做检查。对于 50ETF 期权行权,卖方钱券不足,在下一交易日补齐即可;商品期权由于卖方保证金缴纳可覆盖期货开仓保证金,一般行权当日结算后直接开期货仓,如遇行权后期货持仓超限,下一交易日按期货超仓处理即可。50ETF 期权合约行权日为每个合约到期月份的第四个星期三(E 日),钱券的交收日为行权日的次一交易日(E+1 日),而投资者处置交收的钱券仍要到再下一个交易日(E+2 日)。而商品期权在行权当日结算后,就相应的在期货上开多仓或空仓,下一交易日就可以处置。

最新评论