相较于成熟市场,我国沪深股市有一个明显的特点,市场的系统性风险大,容易出现暴涨暴跌、急涨急跌的现象,并且这种风险无法通过分散投资来规避。为了给市场参与者提供一个有效的避险工具,健全金融产品体系,2010年4月16日,中金所成功推出第一个股指期货品种——沪深300股指期货,并在2015年4月16日推出中证500和上证50股指期货。到现在近九年的时间里,我国股指期货市场的交易制度逐步完善,成为占据一席之地的重要品种。但这发展的九年,并非一帆风顺,中间也出现过争议。

从市场规模和交易活跃度,对我国股指期货市场的发展历程进行划分,大致可以分为三个阶段,包括上市初期至繁荣发展期、股灾后的沉寂期和政策调整期。这期间交易所的交易规则也出现过变动,调整项主要是在持仓保证金比率、平今手续费、非套保日内最大开仓量这三方面。

第一阶段:上市初期至繁荣发展期(2010年4月-2015年6月)

自2010年4月沪深300股指期货(IF)上市,至2015年股灾前,我国股指期货市场规模总体呈不断扩大态势。随着2015年4月16日上证50股指期货(IH)和中证500股指期货(IC)的正式挂牌交易,5月底我国股指期货市场持仓量达到了高峰,由2011年的3万手左右迅速上升到了35万手(单边),当月日均成交量超过了200万手,月成交额占据了全国期货市场总成交额的83%。

数据来源:Wind,中粮期货机构服务部

数据来源:Wind,中粮期货机构服务部

数据来源:Wind,中粮期货机构服务部

数据来源:Wind,中粮期货机构服务部

数据来源:Wind,中粮期货机构服务部

数据来源:Wind,中粮期货机构服务部

随着股指期货市场的成长,这一新兴的衍生品逐步成为机构投资者使用的重要风险管理工具。根据中金所统计的数据,以2013年11月15日为例,机构套保、套利和投机交易占比分别为18.28%、44.23%和37.49%,持仓占比分别为51.95%、26.09%和21.95%,涉及证券、期货、基金、信托、QFII、保险等六大类机构,除银行外基本都已参与。机构投资者合理运用股指期货管理现货风险,在股市2010-2013年来总体下跌的情况下,避险减亏效果显著,累计减亏172亿元,一定程度上抵补了现货资产损失。

第二阶段:股灾后的沉寂期(2015年7月-2017年2月)

2015年6月25日,上证综指结束了接近一年的上涨势头突然掉头向下,到8月底,已经从5178点跌去了2300多点。与此同时,股指期货也大幅承压,两个月内跌去了一半,成为股市风险的出口,市场上不断有声音指责,将这次暴跌归咎于股指期货的做空制度。

中金所为了限制市场过度投机交易,提高市场交易成本,将IF、IH、IC三大品种的各个合约保证金率由10%逐步提高到了40%,平今仓手续费由零增加至万分之23,同时日内投机开仓交易量不得超过10手,股指期货市场全面降温。

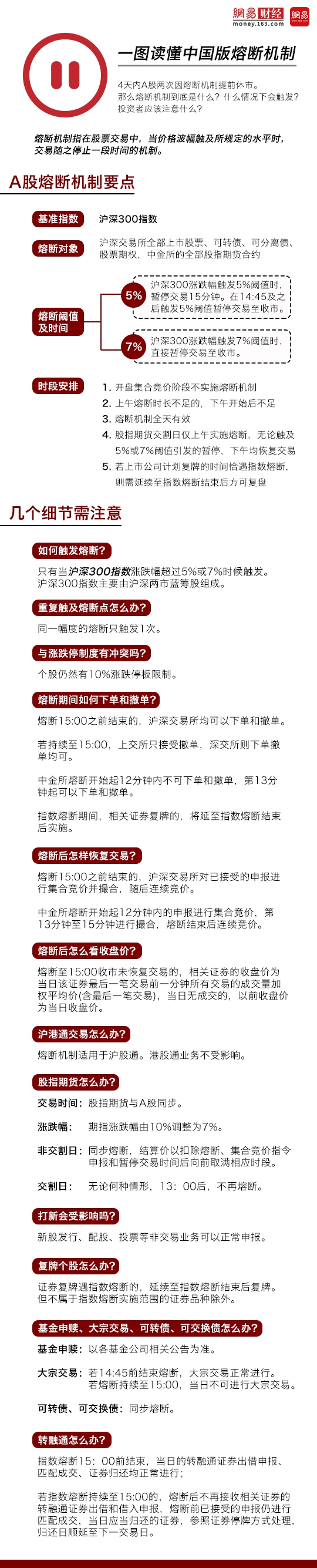

2015年12月4日,上交所、深交所、中金所正式发布指数熔断相关规定,设置5%、7%两档指数熔断阈值,于2016年1月1日起正式实施。短短四个交易日内,即触发了两次熔断,意在安抚市场情绪的制度反而加剧了非理性行为。1月8日起,中金所即宣布暂停实施股指期货熔断制度。

2015年股灾时期推出的限制措施对我国股指期货市场发展的打击是巨大的。2016年的年股指期货日均成交量由上一年的137.21万手缩减到了3.85万手,减少了97.19%,成交持仓比所反映的市场活跃度由最高点的20多倍锐减到了不足0.5倍,市场大幅萎缩。股灾后,由于交易成本的增加导致市场流动性不足,加上市场悲观情绪蔓延,股指期货合约长期处于深度贴水的状态,各品种最大贴水幅度超过10%。

长期负基差不仅是期货市场一种“不健康”的状态,也对其它金融市场、金融产品的运行产生了负面影响。对于资管产品来说,股指期货是重要的系统性风险对冲工具,股指期货长期贴水导致期货头寸在每次移仓时,均会出现亏损。Alpha策略不仅无法对冲来自市场的系统性风险,超额收益还需要承担负基差带来的额外冲击成本。这对于参与风险规避的机构投资者来说,无疑负担巨大,在这段时间内,股指期货市场的风险管理功能也无法得到正常发挥。

数据来源:Wind,中粮期货机构服务部

数据来源:Wind,中粮期货机构服务部

数据来源:Wind,中粮期货机构服务部

数据来源:Wind,中粮期货机构服务部

从2010年股指期货上市到2015年股灾后市场沉寂,我国股指期货市场经历了成长,也遇到过挫折,这对于我们更全面客观地认识股指期货起到了非常重要的作用。一方面,股指期货这一新兴衍生工具的交易制度得以逐步完善,另一方面,投资者对股指期货做空制度的偏见也得到了纠正。随着A股市场的企稳和投资者悲观情绪的修复,在市场的多番呼吁下,2017年开始,中金所逐步对股指期货的交易制度进行了调整,市场规模和活跃度都得到了修复。在金融全球化的今天,发展包括股指期货在内的现代金融工具,是推动我国金融市场健全发展、国际化发展的重要推力。

最新评论