随着国内场内期权上市的日益临近,投资者对期权交易策略的关注也日益加深。期权作为一种重要的金融衍生工具,其定价和交易又颇具复杂性,与此伴生的交易策略也种类繁多。那么,作为一个初步接触期权的投资者而言,其交易究竟有哪些需要注意的问题呢?怎样做好投资前的分析工作?笔者在这里梳理一些期权交易需要注意的期货风险因素,希望能为投资者买卖期权提供一些帮助。

中国市场的投资者以做多思路为主,而期权交易则涉及了四个方向:买看涨、卖看涨、买看跌、卖看跌。那么,对于预判出现上涨或者下跌行情时,如何选择操作方式和合约类型呢?我们需要先回到期权的基本要素:6个价格驱动因子——标的价格S、行权价格K、隐含波动率sigma、到期时间T、标的资产的红利q、利率r。而这其中,投资者需要关注的是标的价格S、隐含波动率sigma和到期时间T这三项。

那么,如何判定期权价格的驱动因子对于期权价值的影响呢?投资界有专门的指标来度量,这就是大家所了解的希腊字母(Greeks)。

Delta表示期权价格对于标的资产价格变动的敏感度,即在其他因素不变的情况下,标的资产价格变动一个单位,期权价格变动的大小。持有看涨期权多头头寸将面临的正的delta风险暴露,即当标的物价格上涨时,期权头寸价值上涨;持有看涨期权空头头寸则面临负的delta风险暴露。看跌期权则与之相反。

Vega表示期权价格对于标的资产波动率变动的敏感度。持有买权或卖权的多头头寸,投资者将面对正的Vega风险。具有相同标的资产、执行价格和存续期的买权和卖权具有相等的Vega。

Theta表示单位期权存续期的改变对于期权价值的影响。对于期权多头持有者而言,无论是看涨还是看跌,都将面临期权价值随着时间的流逝,逐步损失的过程,因此长线投资者需要特别注意期权时间价值的损耗。

Delta、Vega和Theta以及其他一些度量期权头寸风险状态的希腊字母是投资者特别需要关注的,当然,现在这些指标在一些专业行情软件当中已经可以直接看到,在确定交易策略和持仓过程中,投资者需要实时关注它们。

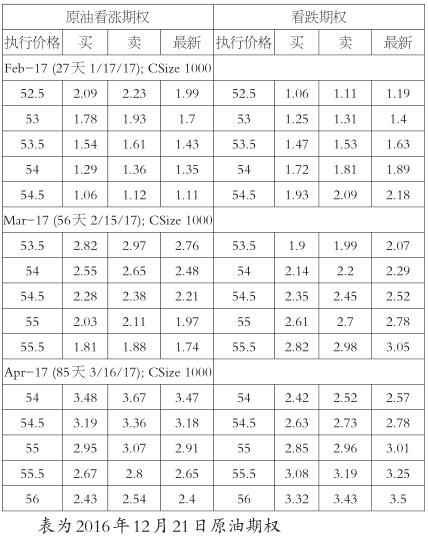

如果投资者看涨美国WTI原油的价格,据此买入看涨期权,若油价上涨,期权是否一定可以盈利呢?很遗憾答案是否定的。对于期权交易者而言,仅仅看对方向并不能够获利,投资者必须综合考虑标的价格、标的波动率和到期时间等诸多因素的影响,因此普遍的做法是在投资之前做好相应的情景分析,以此确定可能产生盈利的边界条件。

所以,在做期权单向投机交易时,投资者分析持仓和管理持仓的能力尤为重要。同时,由于期权具有高杠杆特性,投资者在操作时一定注意仓位控制,测算自身风险承受能力,做好风险控制。

温馨提示:《做期权单向交易要重视仓位控制吗?》内容整理自网络以及网友投稿,仅供参考交流使用,版权归原作者所有,如有侵权请联系本站删除,谢谢。投资有风险,入市需谨慎。

最新评论